1. 基本情况:澳、巴储量近半成且开采成本极具优势,国内矿石为边际产能

1.1 储量、品味与成本:澳、巴储量占比近半且成本优势显著

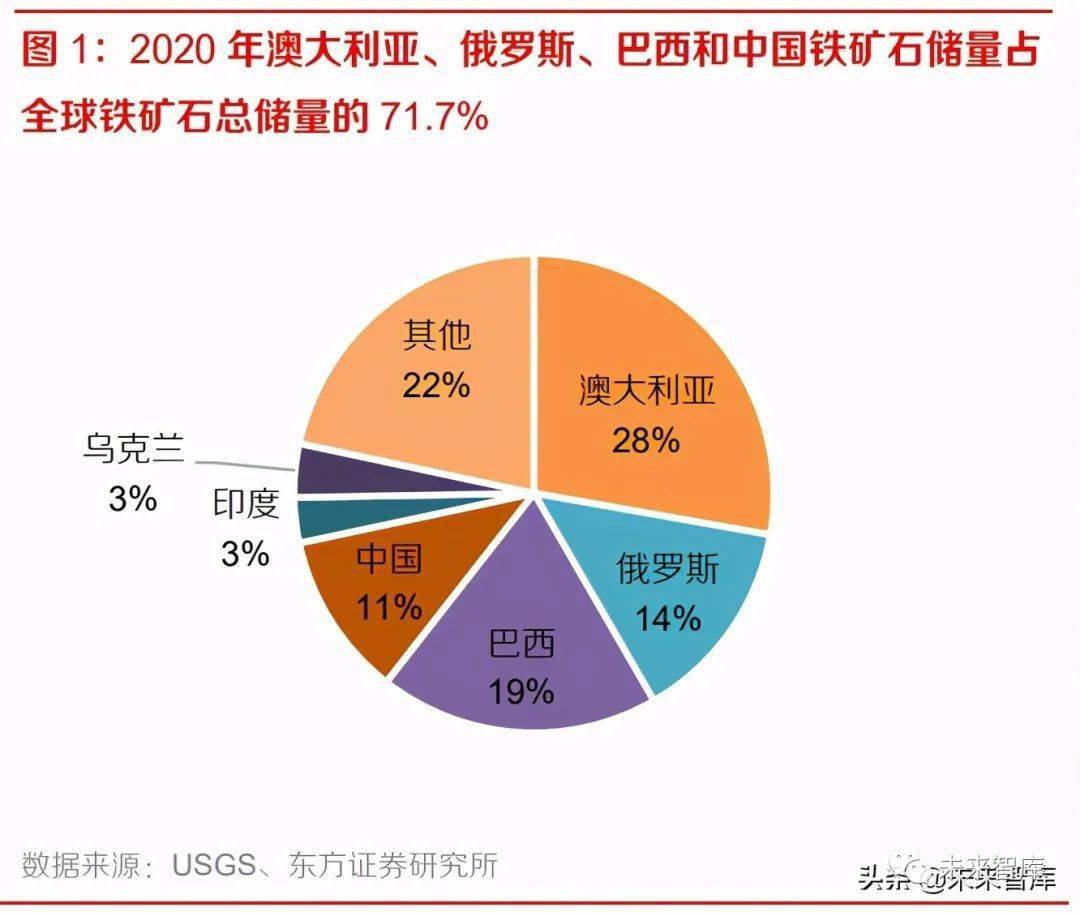

从储量来看:2020年全球铁矿石储量1800亿吨,澳大利亚、巴西、俄罗斯和中国合计占比71.7%。根据 USGS 统计,以上国家铁矿石储量分别为 500 亿、340 亿吨、250 亿吨和 200 亿吨,分别占 世界总储量的 27.8%、18. 9%、13.9%和 11.1%。另外,印度、乌克兰和加拿大等国家铁矿石资源 也较为丰富。

从品位来看:2020 年全球铁矿石平均品位为 46.6%,南非、印度平均品位超过 60%,乌克兰、 中国、美国品味较低。根据 USGS 2020 年统计,南非、印度平均铁矿石品位超过 60%;俄罗斯、 伊朗铁矿石平均品位在 50%~60%之间;澳大利亚、瑞典、巴西平均铁矿石品位在 40%~50%之间。中国铁矿石平均品位仅 34.5%,远低于全球铁矿石平均品位 46.6%。

从产量来看:2020 年全球铁矿石产量达 24 亿吨,澳大利亚、巴西、印度、中国、俄罗斯产量占比 82%。根据 USGS 统计,2020 年全球铁矿石产量达 24 亿吨、同比降低 2.04%,主要集中在澳大 利亚、巴西、印度、中国、俄罗斯五国,分别占全球铁矿石总产量的 37.5%、16.7%、9.6%、14.2% 和 4.0%,合计占比达 82%。

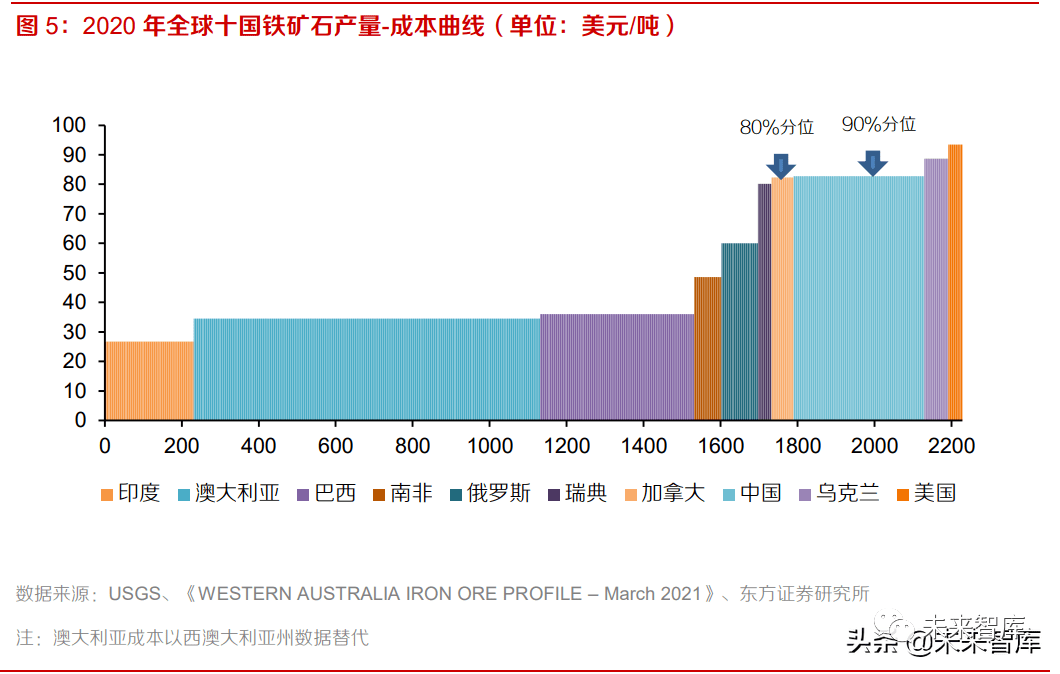

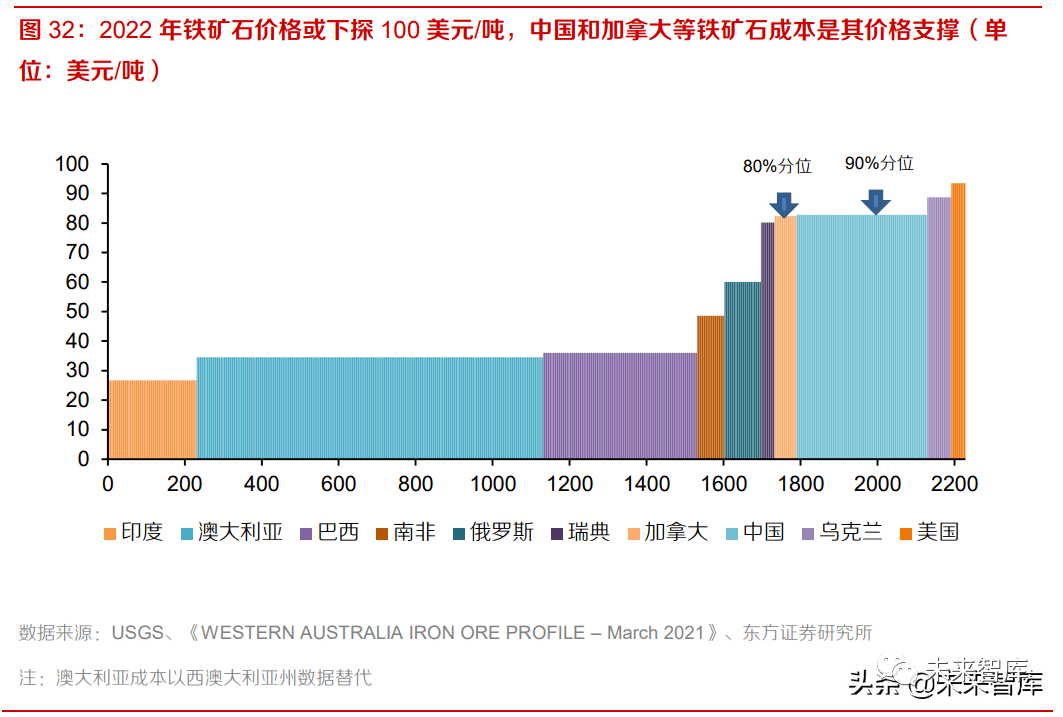

从各个国家铁矿石平均成本来看:澳大利亚、巴西产量高且成本优势突出,全球铁矿石成本曲线的 80%和 90%分位集中在中国铁矿石成本位附近。根据 Government of Western Australia 发布的 《WESTERN AUSTRALIA IRON ORE PROFILE – March 2021》,2020 年 CFR 现金成本前五 的国家为印度、澳大利亚、巴西、南非、俄罗斯,其 CFR 现金成本分别为 26.7、34.5、36.0、48.6、 60.0 美元/吨,中国 CFR 现金成本为 82.8 美元/吨。再结合 USGS 统计的 2020 年产量数据,我们 做出产量-成本曲线如下:全球铁矿石成本曲线的 80%和 90%分位集中在中国铁矿石成本位附近。

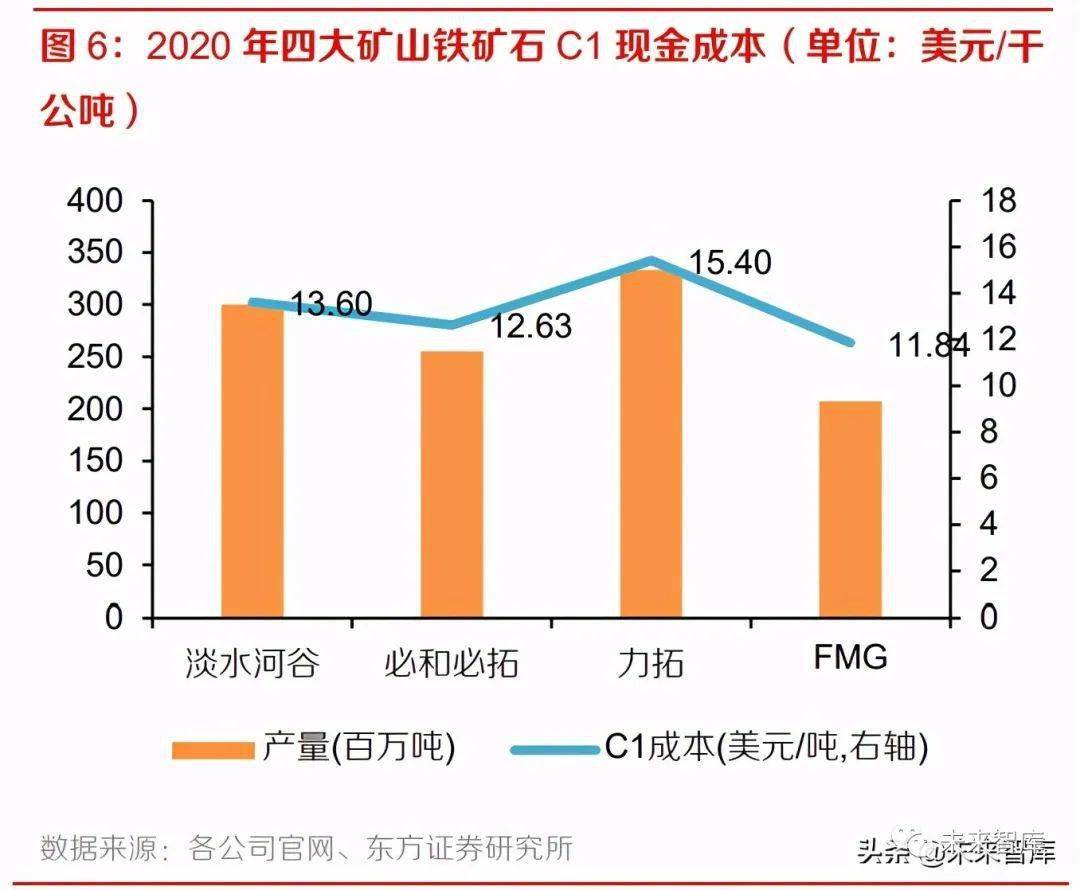

从主流矿山 C1 现金成本来看:中国铁精矿制造成本几乎是四大矿山成本的 4 倍之多,且历史成本 下降幅度较小。根据四大矿山 2020 财年年报可知,四大矿山铁矿石 C1 现金成本仅在 11.84-15.40美元/吨,2020 年国内重点矿山的铁精矿制造成本均值为 367.54 元/吨(使用 2020 年人民币兑美元平均汇率 1 元=0.1449 美元换算,等于 54.54 美元/吨),且近 7 年来均值为 359.37 元/吨,国内重点矿山铁精矿制造成本整体呈震荡态势。由此可见,四大矿山 C1 现金成本明显低于 国内铁精矿制造成本。

从主流矿山 62%CFR 现金成本来看,四大矿山为 21.06-30.78 美元/干公吨。我们将四大矿山公 布的 C1 现金成本换算为 62%品位时的 CFR 现金成本,计算公式为 62%CFR 现金成本(美元/干 公吨)=(C1*(1+资源税率)+运价)*(1-含水量)*(62%/平均品位)。根据公司公告和 Wind 统计数据,我们计算得到淡水河谷、必和必拓、力拓、FMG 2020 财年 62%CFR 现金成本分别 为 30.78、21.34、22.11、21.06 美元/干公吨。

1.2 进出口贸易流:亚洲为主要进口地区,大洋洲和美洲为主要出口地区

分地区来看,亚洲是全球铁矿石主要进口地区,大洋洲和美洲国家为主要出口地区。根据国际钢铁 协会统计数据,从进口端看,2019 年亚洲全年铁矿石进口量为 14.0 亿吨,占全球铁矿石总进口量 的 84.8%,领先第二名欧盟 28 国 12.6 亿吨。其中中国贡献了主要力量,作为铁矿石第一进口大国,2019 年铁矿石进口总量达到了 10.7 亿吨,占全球进口总量的 64.8%。从出口端看,2019 年 大洋洲和美洲出口总量分别为 8.9 亿吨、4.3 亿吨,位列全球出口总量第一、二位。并且以对地区 外出口为主,对地区内供给量较少,仅占出口总量的 0%,3.7%。此外,非洲和中东地区铁矿石出 口量也排在前列,2019 年全年出口量为 1.2 亿吨,位列第三。尽管亚洲国家铁矿石出口总量较大, 但以对地区内供应为主,地区外出口量仅占出口总量的 6.5%。

分国别来看,铁矿石进口量前三位分别是中国、日本、韩国。根据数据统计,2019 年三 国铁矿石进口量分别为 10.7 亿吨、1.2 亿吨、0.8 亿吨,作为铁矿石需求大国的中国一年的铁矿石 进口量几乎是日本的 9 倍。从下表可以看出,三国的进口来源主要是澳大利亚和巴西,其中澳大利 亚和巴西对中国一年的出口量分别达到了 6.7 亿吨、2.3 亿吨。

2. 需求:预计21、22年全球铁矿石需求增速或为4.2%、0.8%

铁矿石需求来自于长流程(高炉+转炉)高炉炼铁环节以及短流程(电炉)直接还原铁环节,因此 我们分别从海外、国内长流程高炉炼铁以及全球直接还原铁三个角度,分析 2021、2022 年全球铁 矿石的需求。

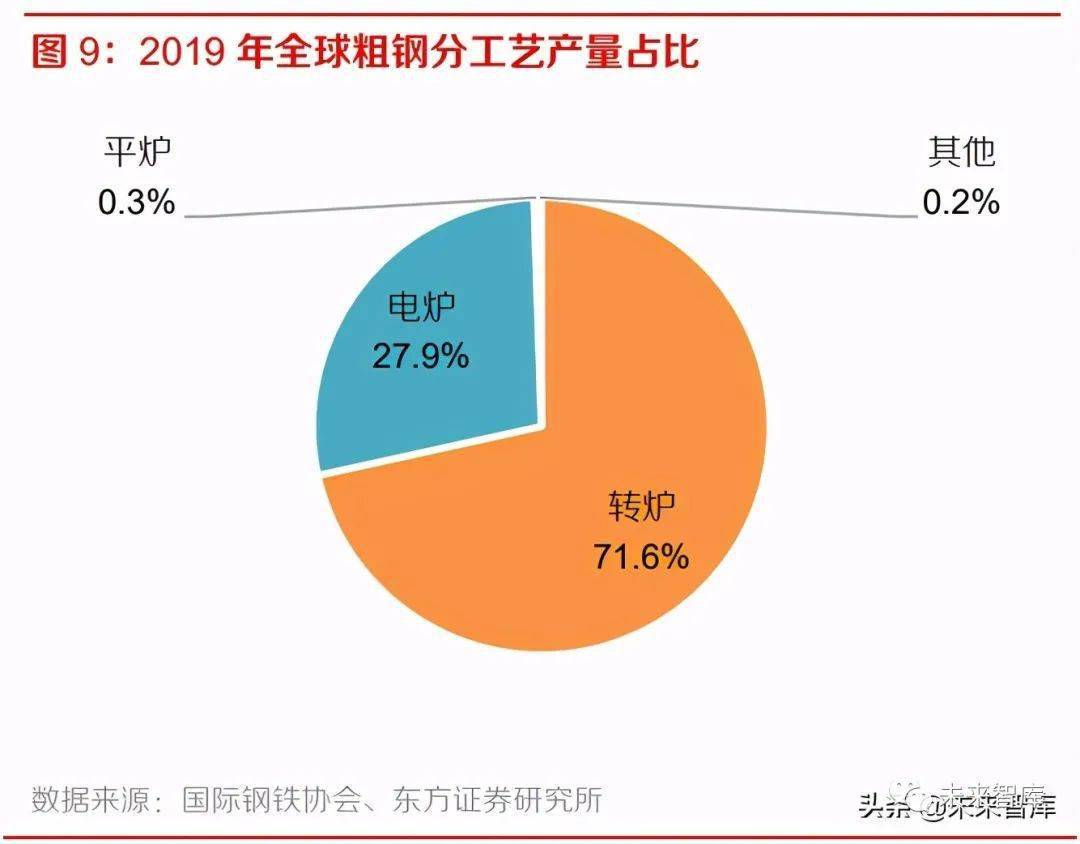

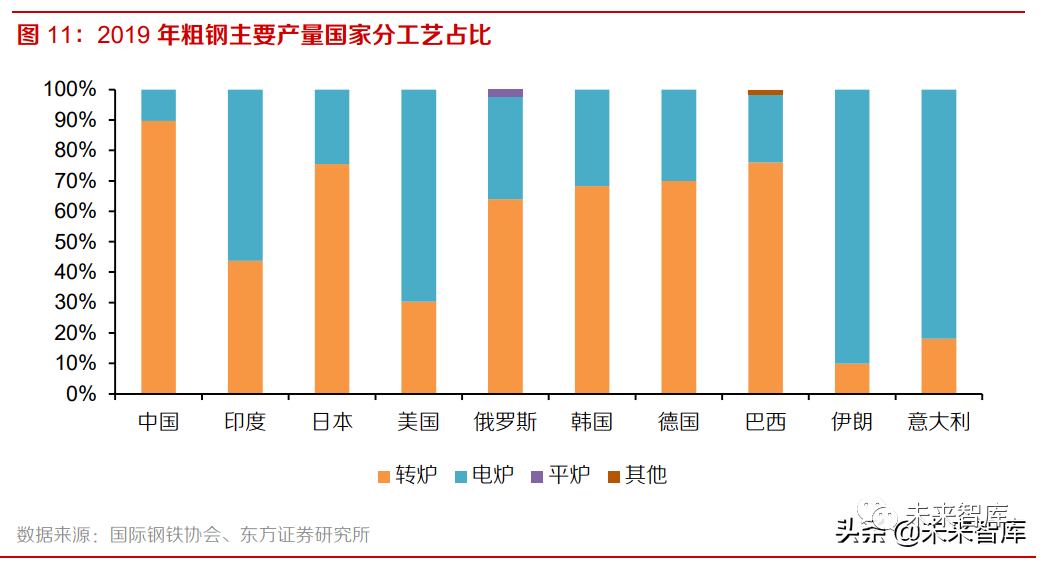

2019 年全球粗钢分工艺产量占比来看,转炉占比 71.6%,其中再分国别来看,中国转炉粗钢产量 占全球转炉粗钢的 66.6%。根据国际钢铁协会统计数据,2019 年全球分工艺粗钢产量中,转炉粗 钢占比 71.6%,电炉粗钢占比 27.9%。分国别看,转炉粗钢中国产量占比 66.6%,其次分别为日 本、韩国、印度,占比分别为 5.6%、3.6%、3.6%。

2019 年中国粗钢产量 10.0 亿吨,其中转炉粗钢占比 89.6%,伊朗、意大利粗钢产量仅分别为 0.3、 0.2 亿吨,但电炉粗钢占比分别高达 90.1%、81.9%。

2.1 海外长流程需求:预计 21、22 年长流程生铁产量或为 4.9、5.0 亿吨

海外长流程 2020 年在建产能 1670 万吨、计划建设产能 2430 万吨。根据经合组织(OECD)于 2020 年 6 月发布的《Latest Developments in Steelmaking Capacity》报告,我们统计了海外各国 家或地区 2020 年在建(Underway)和 2021-2022 年计划建设(Plan)的长、短流程产能。2020 年海外在建长流程产能 1670 万吨、短流程产能 2318.4 万吨,2021-2022 年计划建设长流程产能 2430 万吨、短流程产能 2737.6 万吨。

经合组织(OECD)自 2015 年起每年发布《Capacity Developments in the World Steel Industry》, 我们假设若某长流程项目 2020 年显示为在建状态:

(1)且其 2019 年为在建状态,则最早将在 2021 年投产;

(2)若其 2019 年为计划状态,则最早将在 2022 年投产。

结合项目进度信息,我 们预计 2021-2022 年海外长流程新增产能分别为 1772 万吨、223 万吨。

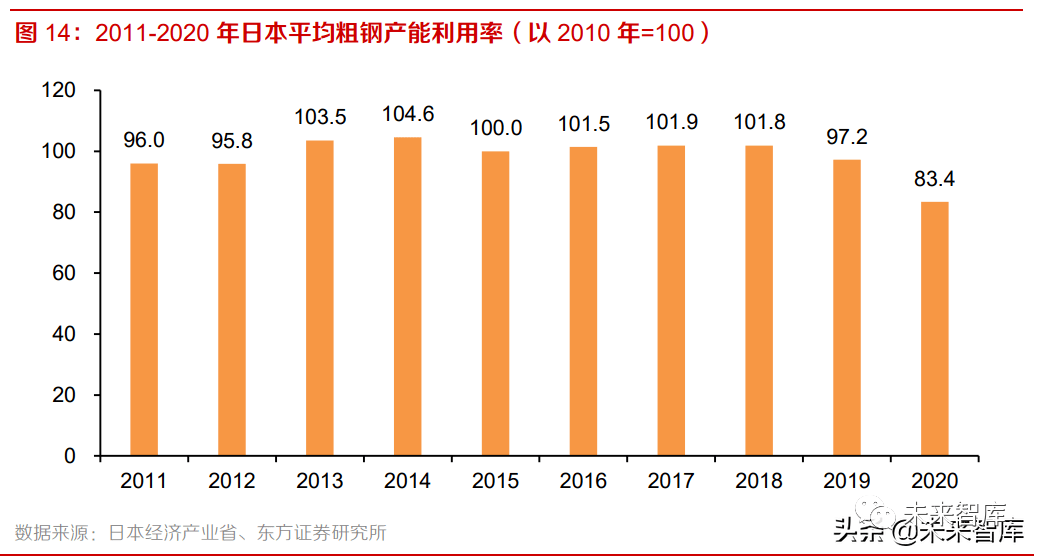

日本是典型的以长流程炼钢为主的国家,我们以日本钢铁行业生产情况作为海外长流程钢企代表 提出以下假设:

(1)考虑到新冠疫情影响逐步消除后产能利用率的快速提升,我们假设海外现有 长流程钢企 2021 年 3-12 月粗钢产能利用率平均水平回升至除 2020 年外的 2010-2019 年同期水 平。具体而言,谨慎情况下我们假设其回升至 2011 年水平,乐观情况下假设为 2014 年水平,中 性情况下假设为 2010-2019 年平均水平。

(2)考虑投产时间点、产能爬坡等因素,假设 2021 年 海外新增长流程产能的产能利用率为 50%左右。

假设 2021 年 3-12 月海外长流程生铁产能利用率为 95.1、100.6、105.1(以 2010 年=100),我 们预测长流程生铁产量或为 4.6-5.0 亿吨。根据国际钢铁协会统计,2021 年 1-2 月海外长流程生 铁产量为 0.74 亿吨,我们假设 2021 年 3-12 月长流程生铁平均产量=1-2 月长流程生铁平均产量 ×(日本 3-12 月平均粗钢产能利用率/日本 1-2 月平均粗钢产能利用率)。因此在谨慎、中性、乐 观三种假设下,预计海外 2021 年 1-12 月原有产能实现产量分别为 4.55、4.77、4.95 亿吨。同时 2021 年海外新增产能预计贡献产量 0.09 亿吨,2021 年全球海外长流程生铁产量将分别为 4.64、 4.86、5.04 亿吨,同比分别增长 12.8%、18.2%、22.5%。

我们预测 2022 年海外长流程生铁产量将分别为 4.8、5.0、5.2 亿吨。对于 2022 年我们仍沿用 2021 年的假设思路:

(1)谨慎情况下我们假设为 2011 年水平,乐观情况下假设为 2014 年水平,中性 情况下假设为 2011-2019 年平均水平。

(2)考虑投产时间点、产能爬坡等因素,假设 2021 年海 外新增长流程产能当年的产能利用率为 80%、2022 年海外新增长流程产能当年的产能利用率为 50%。

因此,假设 2022 海外长流程生铁产能利用率为 95.8、100.3、104.6(以 2010 年=100)情 形下,我们预测 2022 年海外长流程生铁产量将分别为 4.6、4.8、5.0 亿吨,考虑 2022 年海外新 增产能预计贡献产量 0.15 亿吨,2022 年全年海外长流程生铁产量将分别为 4.8、5.0、5.2 亿吨。

2.2 国内长流程需求:预计 21 年国内长流程生铁产量或将同比下滑 2.3%

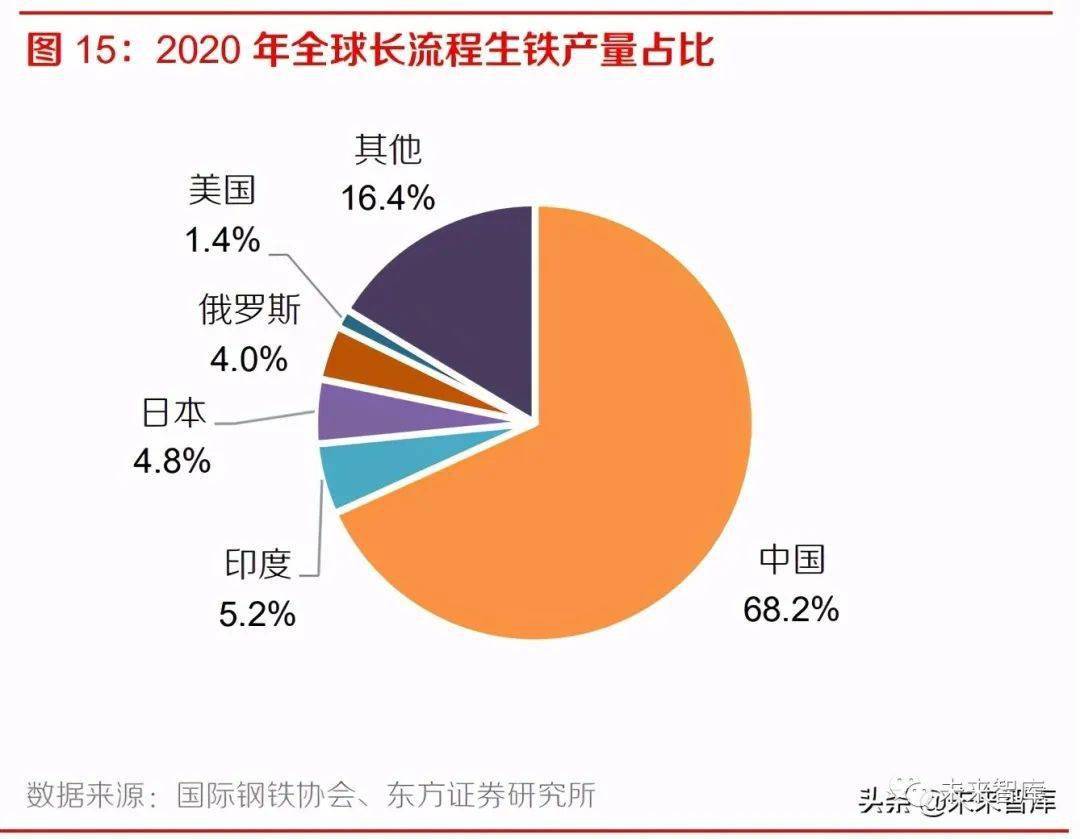

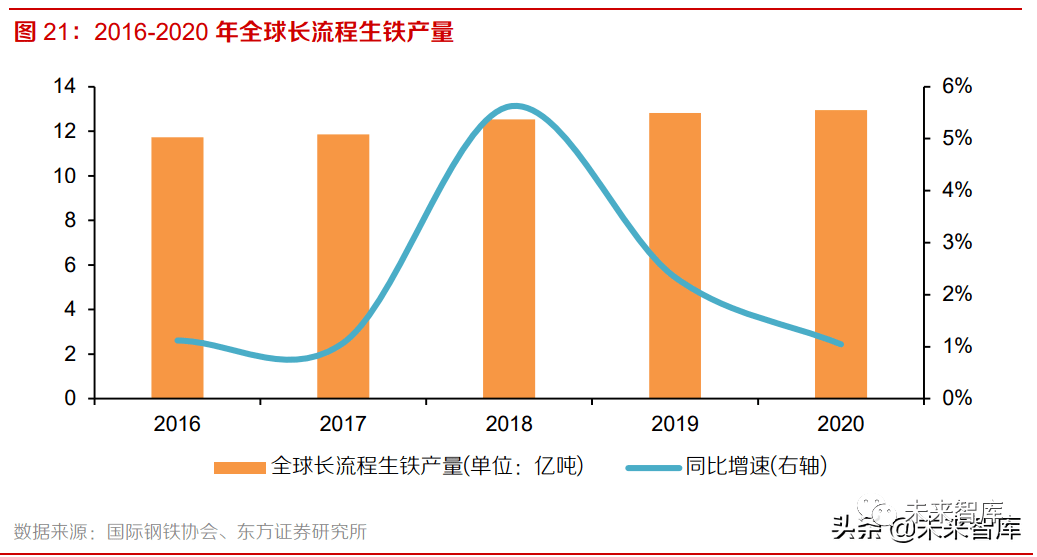

2020 年中国长流程生铁产量占全球长流程生铁产量比例达 68.2%。根据国际钢铁协会统计数据, 2020 年全球长流程生铁产量为 12.95 亿吨,同比增长 1.0%,其中中国长流程生铁产量达到 8.84 亿吨,同比增长 9.2%,产量占全球长流程生铁产量的 68.2%。

国家发改委发文将确保 2021 年实现粗钢产量同比下降。根据国家发改委 2021 年 4 月 1 日消息, 2021 年粗钢产量压减工作将在巩固提升钢铁去产能成果基础上,统筹考虑做好“六稳”工作、落 实“六保”任务、碳达峰碳中和长远目标节点要求以及钢铁行业平稳运行等因素,在保持钢铁行业 供给侧结构性改革政策连续性和稳定性的同时,坚持市场化、法治化原则,区分情况,分类指导, 重点压减环保绩效水平差、耗能高、工艺装备水平相对落后企业的粗钢产量,避免“一刀切”,确 保实现 2021 年全国粗钢产量同比下降。

唐山环保限产升级,“碳达峰”政策初见成效。2021 年 3 月 18 日,唐山市大气污染防治工作领 导小组办公室发布《关于报送钢铁行业企业限产减排措施的通知》,要求唐山全市中除首钢股份公 司迁安钢铁公司、首钢京唐钢铁联合有限责任公司之外的全流程钢铁企业,自 3 月 20 日 0 时至 12 月 31 日 24 时执行限产规定,减排比例为 30%-50%。而根据统计,2021 年第 13 周全国 247 家钢铁企业高炉炼铁产能利用率为 88.3%,较 1-2 月平均产能利用率下降 3.2PCT。

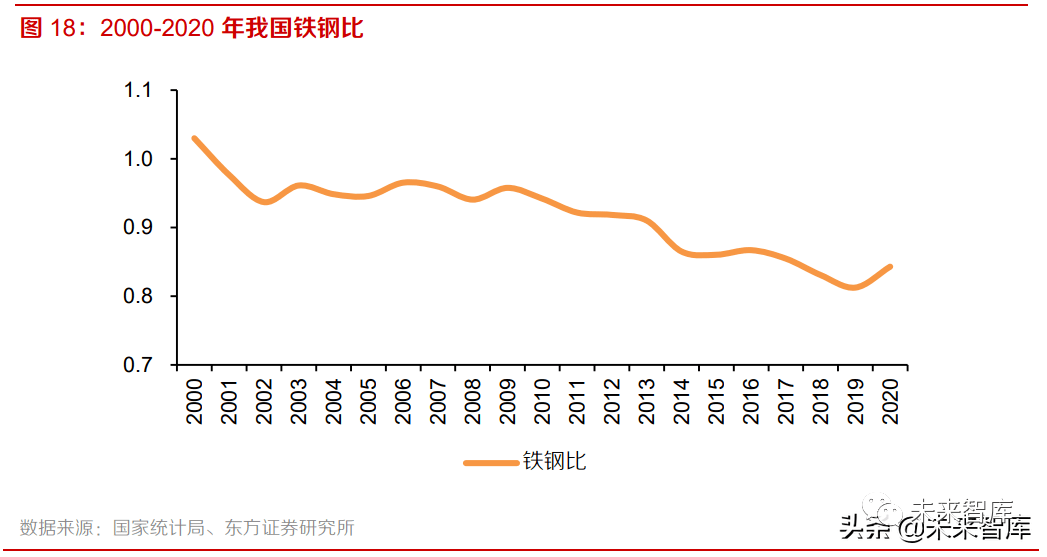

我们预计,2021 年国内长流程生铁产量或将同比下滑 2.3%-6.2%。参考冶金规划院推测生铁产量 时的做法,我们计算了国内铁钢比(生铁产量/粗钢产量),2000-2020 年随着国内废钢使用的增 加,铁钢比整体呈下降趋势。根据冶金规划院 2020 年 12 月 21 日发布的《2021 年我国钢铁需求 预测成果》,考虑废钢使用量增加等因素,预计 2021 年铁钢比为 0.82。因此,我们在下表中给出 了 2021 年粗钢产量的敏感性分析,若 2021 年国内粗钢产量较 2020 年分别下滑 0%、1%、2%、 3%、4%,2021 年长流程生铁产量将分别下滑 2.3%、3.3%、4.3%、5.2%、6.2%。

碳达峰、“去产量”背景下,我们给予国内长流程生铁产量同比 0%的中性假设,预计 2022 年国 内长流程生铁产量将仍为 8.63 亿吨。

2.3 全球直接还原铁需求:预计 21、22 年全球直接还原铁产 量或为 1.14、1.14 亿吨

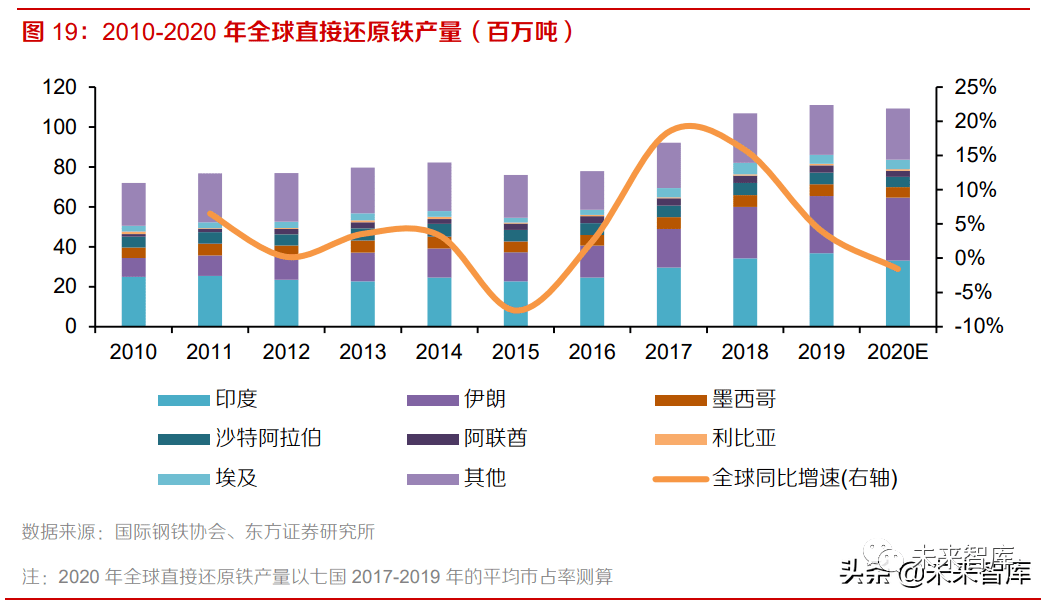

2020 年全球还原铁产量预计为 1.1 亿吨,同比下降 1.6%。根据国际钢铁协会统计数据,2010-2020 年全球直接还原铁产量呈波动上升趋势,预计 2020 年全球直接还原铁产量为 1.1 亿吨,同比下降 1.6%。分国别看,直接还原铁设施主要分布在印度、伊朗、墨西哥、沙特阿拉伯、埃及等国家, 2020 年直接还原铁产量分别为 3312.8、3150.0、527.0、519.2、482.8 万吨,同比分别下降 10.0%、 增长 10.4%、下降 11.8%、下降 10.2%、增长 9.1%。

预计 2021-2022 年全球直接还原铁新增产能分别为 650、42 万吨,新建设施主要位于伊朗。根据 Midrex(米德雷克斯)2020 年 9 月 4 日发布的《2019 World Direct Reduction Statistics》,截至 2019 年 6 月 30 日,全球共有 9 座直接还原铁设施正在建设中,合计产能达 1151 万吨,其中有 6 座新的 Midrex 直接还原铁设施位于伊朗,合计产能达 711 万吨。结合项目进度信息,我们预计 2021-2022 年全球直接还原铁新增产能分别为 650、42 万吨。

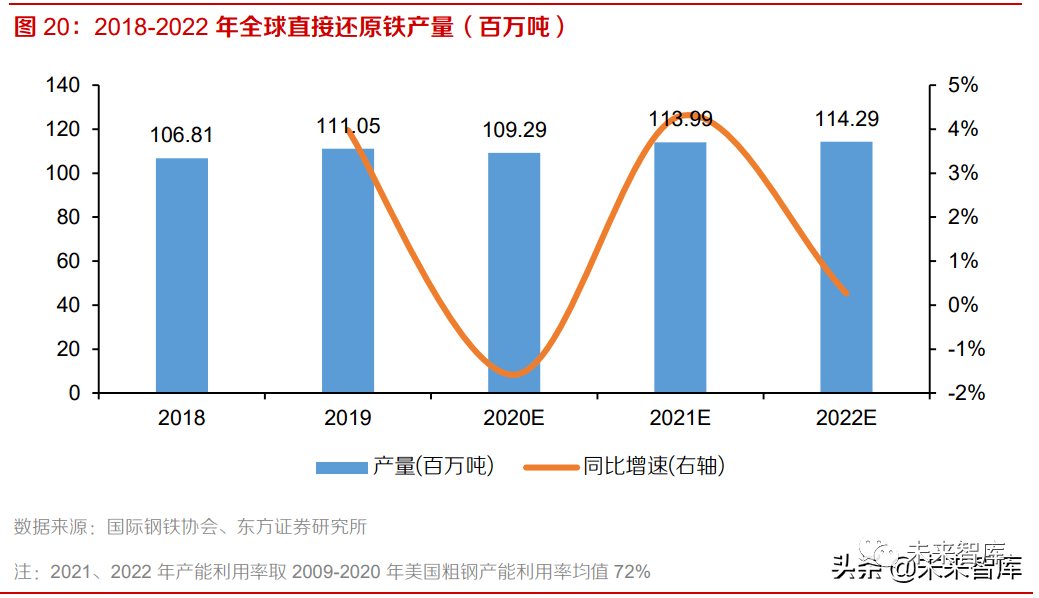

假设 2021、2022 年全球直接还原铁产能利用率为 72%,我们预测 2021-2022 年全球直接还原铁 产量将分别为 1.14、1.14 亿吨,同比分别增长 4.3%、0.3%。结合上文对 2020 年直接还原铁产量 的测算以及新增产能的统计,考虑到 2018 年起直接还原铁产量相对保持稳定且 2020 年境外疫情 对产量影响较弱,因此,我们以美国作为短流程炼钢的代表,假设存量产能保持 2020 年产能利用 率不变,新增产能的产能利用率取 2009-2020 年美国粗钢产能利用率均值 72%,我们预计 2021- 2022 年全球直接还原铁产量将分别为 1.14、1.14 亿吨,同比分别增长 4.3%、0.3%。

2.4 全球铁矿石需求:预计 21、22 年全球铁矿石需求或将同比增长 4.2%、0.8%

2020 年全球长流程生铁产量为 12.95 亿吨,同比增长 1.1%。根据国际钢铁协会统计数据,2016- 2020 年全球长流程生铁产量稳步增长,2018 年受中国生铁产量增长影响,同比增速最高,达 5.6%。2020 年全球长流程生铁产量为 12.95 亿吨,同比增长 1.1%。

假设 2021 年 3-12 月海外长流程生铁产能利用率为 95.1、100.6、105.1(以 2010 年=100)三情 形,我们预计 2021 年全球长流程生铁产量或将同比增长-0.2-5.6%。结合前文对海外及国内长流 程生铁产量增幅的测算,我们在下表中给出了 2021 年中国粗钢产量同比增长-5%-0%,以及海外 长流程生铁产能在 95.1、100.6、105.1(以 2010 年=100)产能利用率下,2021 年全球长流程生 铁产量及增速情况。

假设 2022 年海外长流程生铁产能利用率为 95.8、100.3、104.6(以 2010 年=100)三情形,以及 国内长流程生铁产量同比持平,我们预计 2022 年全球长流程生铁产量或为 13.4-13.8 亿吨。

中性假设下,我们预计 2021、2022 年全球铁矿石需求增速或为 4.2%、0.8%。结合前文对全球直 接还原铁产量的预测,中性假设国内 2021、2022 年粗钢产量同比增速均为 0%,假设 2021、2022 年海外产能利用率分别为 100.6、100.3(以 2020 年=100)下,我们预计 2021、2022 年全球铁 矿石需求或将分别为 23.4、23.6 亿吨,同比分别增长 4.2%、0.8%。

3. 供给:预测 21、22 年全球铁矿石供给增速或为 3.3%、3.2%

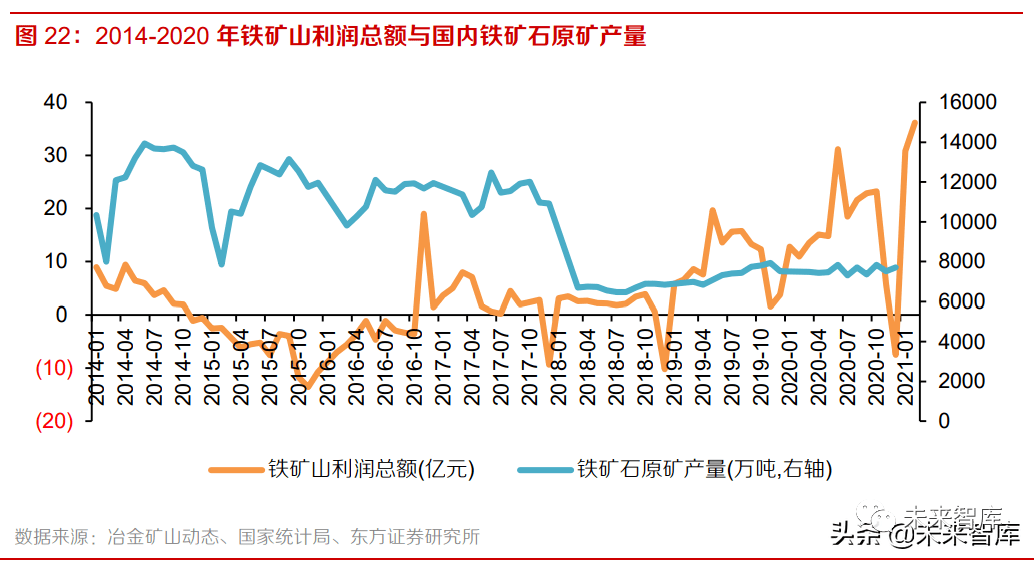

3.1 国内:受成本和资源禀赋制约,国产矿山产量刚性较强

河北 2021 年新批复 1004 万吨铁矿石项目,主要集中在迁安市和唐山市迁西县。根据统 计,2021 年 1-3 月河北省已批复铁矿石项目共 26 个,合计新增年处理 1004 万吨铁矿石项目。其 中主要集中在迁安市和唐山市迁西县,迁安市合计年处理 292 万吨铁矿石,迁西县合计年处理 240 万吨。

3.2 海外:四大矿山寡头垄断,21、22 年新增产量集中在淡水河谷

(1)海外矿山竞争格局:四大矿山位处寡头垄断地位

四大矿山是指世界上四大铁矿石生产和出口商,巴西的淡水河谷,澳洲的力拓、必和必拓以及FMG。

从储量来看:根据四大矿山公司年报,2020 年淡水河谷、必和必拓、FMG、力拓储量分别为 5129 百万吨、1600 百万吨、826 百万吨和 237 百万吨,合计达 7791.6 百万吨。(备注:FMG、必和 必拓数据来自 FY2020)。

从品位来看:根据四大矿山公司年报,截止 2020 年底力拓、必和必拓、FMG 和淡水河谷铁矿石 矿山的平均品位分别为 61.5%、57.7%、60.6%和 55.4%,四大矿山平均品位为 58.8%,高于全球 平均铁矿石品位(备注:FMG、必和必拓数据来自 FY2020)。

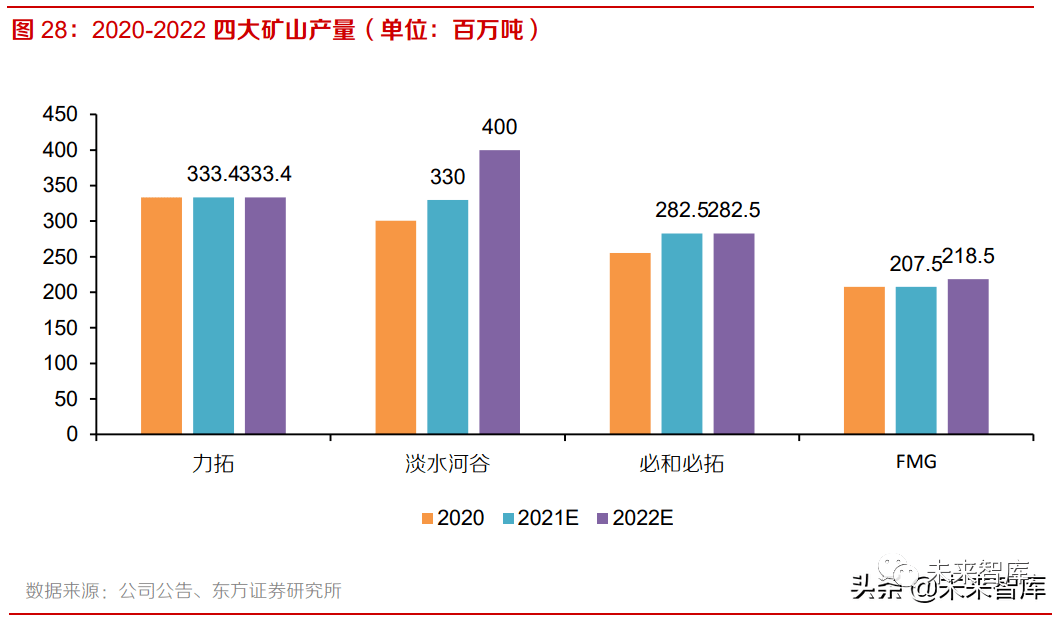

从 2020 年产量及市占率来看:根据四大矿山公司年报,淡水河谷、必和必拓、力拓和 FMG2020 年铁矿石产量分别为 300.4、255.4、333.4 和 207.5 百万吨,合计达 1096.7 百万吨。2016-2020 年四大矿山市场占有率保持稳定,基本维持在 47%,其产量释放对中小型铁矿石企业市场份额产 生了明显挤压。

铁矿石寡头面临合作与利己的“囚徒困境”。对于铁矿石寡头公司来说,存在相互合作生产并向市 场提供少量铁矿石而维持价格高位、赚取高额利润的诱惑,但又在利己心理的驱动下更期望自己生 产并向市场提供比合作伙伴更多的产品,因此铁矿石寡头面临彼此进行产量合作与各自利己的“囚 徒困境”。根据四大矿山公司公告,尽管 2013 年一季度至 2015 年 四季度铁矿价格指数持续下跌,2015 年 12 月跌至近十年最低点,四大矿山产量却呈增长态势,并 未通过减产维持铁矿石价格。

虽然合作使寡头们的铁矿石产量和市场价格实现垄断产量和垄断价格,从而达到最佳状态,但追 求各自私利最大化会使每个寡头都面临扩大生产并占据市场更大份额的激励,因此市场总供给量 会增加,市场价格会下降。同时,寡头们意识到铁矿石产量增加将会引起铁矿石价格下降,从而导 致利润减少,因此将会控制产量低于竞争产量。

因此我们认为,若铁矿石价格未击穿四大矿山成本线,铁矿石寡头们将持续扩张产量,生产高于垄 断产量而低于竞争产量的均衡产量,不仅能进一步提高自身市场份额,还能对其余高成本矿山产 生挤出效应,巩固寡头地位。

(2)四大矿山新增项目介绍:21、22 年新增产量集中在淡水河谷

根据四大矿山公告,2021、2022 年各公司均有新建项目计划,以替代原有矿山、维持产能为主, 新增产能集中在淡水河谷。

2021 年投产项目:必和必拓旗下的 South Flank 项目计划于 2021 年交付第一批铁矿石,作为 Yandi 矿的替代项目;力拓旗下的 Western Turner 和 Robe River and West Angelas 将于 2021 年投产, 用于维持现有产能;FMG 旗下的 Eliwana 项目于 2020 年 12 月投产,将使 West Pilbara Fines 年 产能增加到 4000 万吨,以取代枯竭的 Firetail 矿;淡水河谷旗下的 Fábrica 选矿厂将于 2021Q1 恢 复生产,将新增 400 万吨产能,S11D 项目破碎机于 2021Q4 安装,新增 200 万吨产能,Torto dam 项目将于 2021Q4 启动,将现场容量从目前的 1100 万吨增加到 2800 万吨。

2022 年投产项目:力拓旗下的 Gudai-Darri 项目(原名 Koodaideri)将于 2022 年投产,用于支撑 Pilbara Blend 的生产;FMG 旗下的 Iron Bridge 项目将于 2022 年 6 月投产,提供 2200 万吨高品 位 67%铁精矿产品;淡水河谷旗下的 Gelado 项目和 Northern System 240 Mtpy 项目将先后于 2022H1、2022H2 启动,新增 2000 万吨产能。

2021 年四大矿山预计产量为 1153.4 百万吨。根据四大矿山新建项目及产量指引,我们预计,力 拓、淡水河谷、必和必拓和 FMG 在 2021 年铁矿石预期产量分别为 333.4 百万吨、330 百万吨、 282.5 百万吨和 207.5 百万吨,分别较 2020 年增长 0.0%、9.9%、10.6%、0.0%。

(3)其他矿山新增项目介绍:南非 Kumba、印度 NMDC、巴西 Cia Siderurgica Nacional SA 或将贡献 21 年主要增量

2021 年海外其余矿山预计产量或将达 638.4 百万吨。除四大矿山外,我们还统计了海外其余主流 铁矿企业,2020 年产量合计为 616.1 百万吨,占全球总产量比重约 25.7%。我们预计 2021 年上 述企业铁矿石产量或将达 638.4 百万吨,同比增长 3.6%。

南非 Kumba 资源公司于 2020 年通过了 UHDMS project,将最大限度地提高产品质量,将 Sishen 的矿山寿命延后至 2039 年;印度 NMDC 位于 Chhattisgarh(恰蒂斯加尔邦)的 Bailadila 矿山产量 实现增长,并重启了位于 Karnataka(卡纳塔克邦)的 Donimalai 矿山。

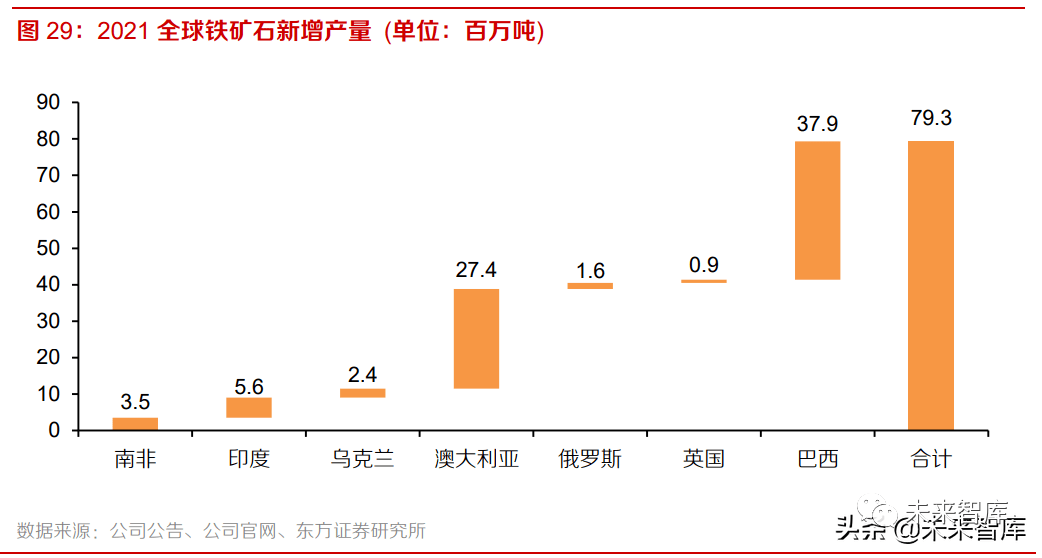

我们预计,2021 年全球产量增速或为 3.3%,产量增量主要来自巴西、澳洲国家。我们统计,全球 11 个国家地区,33 家铁矿公司,全球市占率 71.36%的 105 家矿山的 2020 年铁矿石产量、2021 年铁矿石产量预测,可以看出澳洲、巴西仍然是产量增量的主要来源,2021 年产量增量可以达到 2740 万吨、3790 万吨,除四大矿山之外的主要铁矿山如 Roy hill、Hope Downs 在 2021 年产量 可达 6000 万吨、4700 万吨。印度方面,2021 年产量较 2020 年增长 556 万吨。其他国家英国、 俄罗斯等主要以恢复疫情前水平为主。

我们预计,2022 年全球产量增速或达 3.2%,新增产量来自淡水河谷、FMG。根据上文对于四大 矿山新增项目统计,2022 年淡水河谷将新增产量 7000 万吨,FMG 旗下的 Iron Bridge 项目将新 增产量 1100 万吨。

4. 综合供需:21 年供需紧平衡,22 年供需趋弱,矿价有望高位回落

根据前文分析,2021 年全球铁矿石产量增速或为 3.3%,需求增速或达 4.2%,全球铁矿石市场或 处于紧平衡状态。根据前文对铁矿石需求和供给的预测,我们预计 2021 年全球铁矿石产量增速或 为 3.3%,预计需求增速或达 4.2%,因此判断 2021 年全球铁矿石市场或处于紧平衡状态。截至 2021 年 5 月 10 日,MyIpic 铁矿石综合价格指数达 212.6 美元/吨,较 2020 年全球均价 114.1 美 元/吨大幅上涨 86.4%。

根据前文分析,2022 年全球铁矿石产量增速或为 3.2%,需求增速或仅为 0.8%,供需趋弱,价格 有望下探。

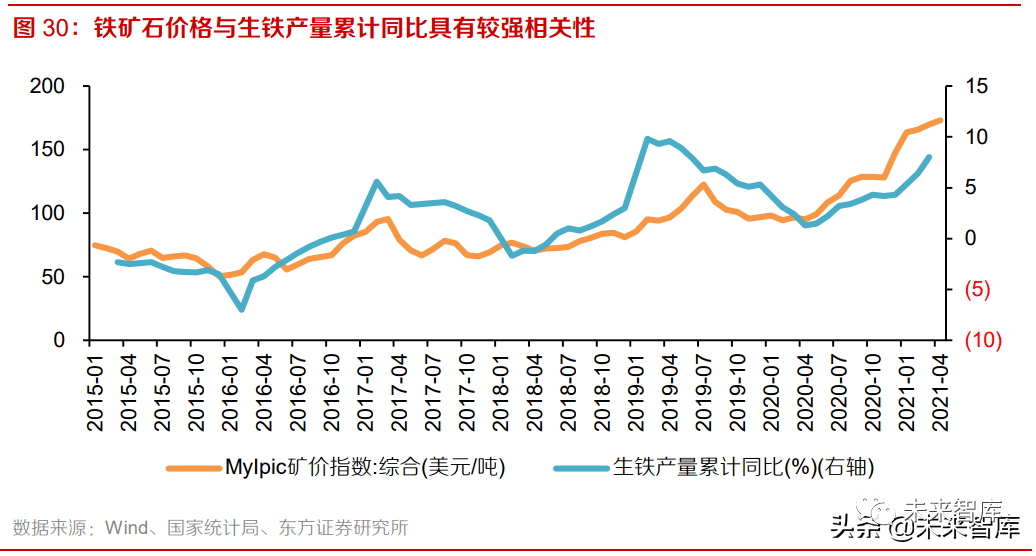

碳达峰、“去产量”背景下,铁矿石价格有望下探。根据 Wind 和国家统计局统计数据,MyIpic 铁 矿石综合价格指数与国内生铁产量累计同比具有较强相关性,在碳达峰、“去产量”背景下,铁矿 石价格有望跟随生铁产量同比增速下探。

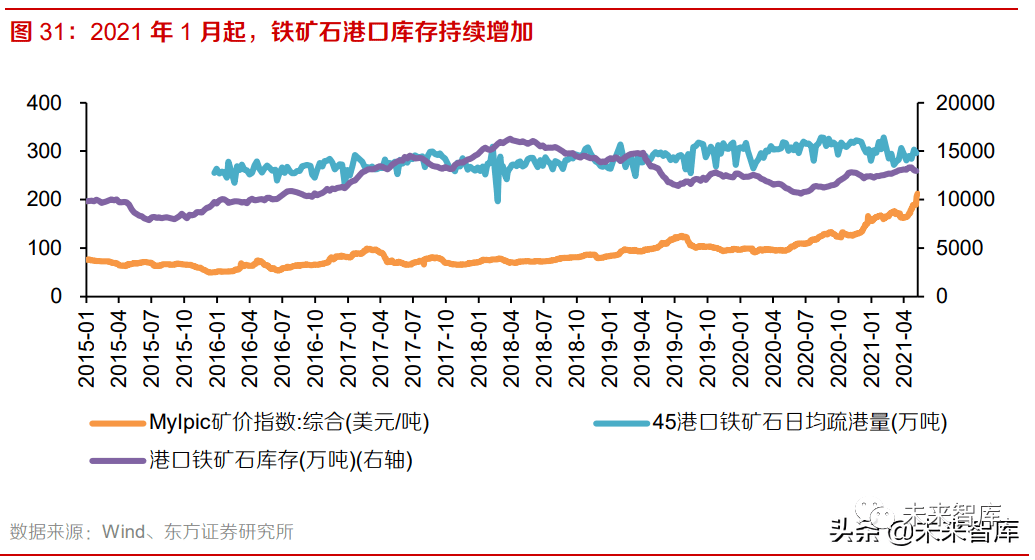

港口库存已近中枢水平,铁矿疏港量开始高位下降。根据 Wind 数据,截止至 2021 年 5 月 7 日, 国内港口铁矿石库存近 1.3 亿吨,较 2020 年 6 月的库存低点已回升超 2000 万吨。另外,45 港口 铁矿石日均疏港量也开始逐步回落,表明在矿价高位、产量增速边际下降的背景下,铁矿石需求在 边际趋弱。

中国铁矿石是边际产能,供需紧平衡状态下仍是铁矿石价格支撑。根据 Government of Western Australia 发布的《WESTERN AUSTRALIA IRON ORE PROFILE – March 2021》和 USGS 统计 数据,全球铁矿石成本曲线的 80%和 90%分位集中在中国铁矿石成本位附近,2020 年中国 CFR 现金成本为 82.8 美元/吨,完全成本或近 100 美元/吨。在钢铁行业“碳达峰”、“去产量”背景 下,2022 年铁矿石价格或下探 100 美元/吨,中国和加拿大等铁矿石成本是其价格支撑。

综上所述,全球铁矿石供需格局边际或将趋弱,矿价有望高位回落。在钢铁行业“碳达峰、碳中和” 的政策背景下,钢铁上中下游已经极度扭曲的利润分布或将重塑,中游钢铁冶炼和下游制造业的 利润有望维持和改善。(东方证券)

- 2023年全球前三大煤炭生产国产量均创历史新高2024/2/6

- 2月6日巴西/澳洲-中国铁矿石海运费2024/2/6

- 2月6日钦州港铬矿价格行情2024/2/6

- 2月6日重庆港铬矿价格行情2024/2/6

- 6日铁矿石期货收于939跌0.63%2024/2/6

- 6日铁矿石期货午盘收于931.5跌1.43%2024/2/6