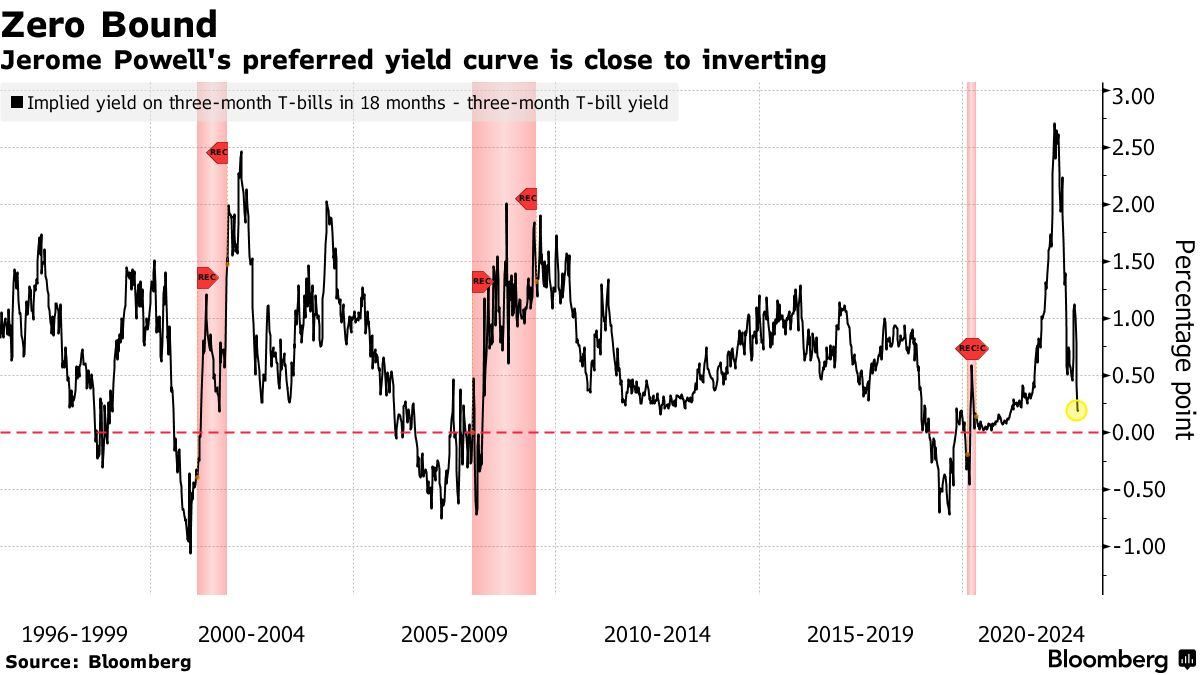

美联储主席鲍威尔曾强调的作为经济衰退指标的美债收益率曲线接近倒挂,可能对美联储连续第五次大幅加息发出新的警告,即衰退不可避免。

3个月美债收益率与18个月美债收益率曲线正处于倒挂的风口浪尖,两者之间的利差周二从四月的2.7%跌至仅0.2%。收益率曲线倒挂对许多投资者来说是一个重要的警告信号,即衰退即将到来,其他许多备受关注的曲线已经出现倒挂。另一条广受关注的收益率曲线——3个月和10年期国债之间的差距上周自2020年3月以来首次倒挂。

华侨银行驻新加坡利率策略师Frances Cheung表示:“政策利率正在进入限制性水平,而最近出现了一些疲软的经济数据。在某个时候,美联储需要缩减加息规模,可能就在12月的FOMC会议上。”

今年3月份,鲍威尔淡化了2年期和10年期美债收益率曲线倒挂的重要性——这通常被视为经济衰退的预兆。他认为交易员关注的指标是错误的,并称较短端的债券曲线能给出更清晰的指引。鲍威尔当时说,“如果这段曲线也出现倒挂,这意味着美联储将降息、经济疲软”。

今年以来,全球市场一直受到越来越强硬的美联储的影响。美联储辩称,即使冒着所谓的经济硬着陆的风险,也需要抑制居高不下的通胀。随着强劲的通胀和劳动力市场数据与美国经济其他领域疲弱的迹象形成鲜明对比,美国经济面临的难题似乎正在加剧,疲软的经济前景正在推高美联储转向的预期。

摩根大通:鸽派美联储可能推动标普500指数单日上涨10%

摩根大通认为,如果美联储政策制定者本周宣布利率决定时就转向鸽派,那么美股将有巨大的上行空间。

摩根大通销售团队的Andrew Tyler指出,“最不可能”实现,但对股票投资者来说“最乐观”的结果是:如果美联储11月加息幅度低于预期,仅为50个基点,且鲍威尔在新闻发布会上表示愿意容忍通胀上升和劳动力紧缩,那么标普500指数可能在一天内飙升至少10%。

根据外媒数据,在此前的六次会议中,标普500指数在美联储会议当天有四次是上涨的,其余两次下跌。

摩根大通的基准预期还是预计美联储将再加息75个基点。虽然Tyler所在的团队认为其他情况发生的可能性较小,但他们指出:

“(标普走势)风险偏向上行,因为我们认为,鉴于大型科技股的业绩令人失望,上周市场完全有理由重新测试低点,并继续走高,但事实却并非如此。”

华尔街最直言不讳的多头,摩根大通分析师Marko Kolanovic认为,全球央行数十年来最激进的加息周期即将结束。

他的团队在给客户的报告中写道,欧洲央行的基调转变、英国财政压力的消退以及加拿大央行和澳洲联储的加息步伐放缓,提振了人们对全球紧缩周期可能在2023年初结束的乐观情绪。Kolanovic认为,美联储政策制定者可能会在12月加息50个基点,并在明年第一季度再加息25个基点后暂停。

野村证券:标普500指数或在美联储会后放缓反弹步伐

野村证券则表示,衍生品市场暗示,在美联储本周晚些时候做出利率决定后,基准标普500指数持续反弹的步伐可能会放缓。

该行量化策略师Yoshitaka Suda在周一的一份报告中写道,美联储会议前的相对较低的波动率表明,期权市场对会议“越来越乐观”。他补充称,交易商期权对冲的转变也可能令市场承压。

Suda写道,美联储会议给股市带来的风险似乎主要偏向下行。他表示,快钱(指短线交易商)或所谓的(CTA)的空头回补在很大程度上推动了反弹,但“交易商的gamma仓位已经从做空转向做多。”这使得交易员们不得不逆市而动,以保持中性的市场敞口。

交易员的这一举措可能会减少CTA平仓的影响。根据野村证券的计算,标普500指数CTA的净空头头寸在过去两周从38%收缩至29%。

尽管政策制定者准备在本周晚些时候连续第五次大幅加息,但美联储货币政策转向鸽派的希望有所增加。迄今为止,标普500指数未能摆脱6月份进入的技术熊市。在最近一次尝试中,该指标自10月12日以来已上涨9%,当时收于2020年11月以来的最低水平。(金十数据)

- 鲍威尔推荐的债市指标“亮红灯”!美联储最鸽情景下标普或大涨10%?2022/11/2

- 美联储主席鲍威尔:加息幅度取决于经济数据 未来“某个时候”放缓加息步伐是合适的2022/9/22

- 鲍威尔:美联储2022年还将加息100—125个基点2022/9/22

- 鲍威尔:历史告诫我们不要过早地放松政策2022/9/9

- 美联储主席鲍威尔:美联储需要现在就采取行动以避免通胀的社会成本2022/9/9

- 美联储主席鲍威尔称仍将大幅加息“强力”抗击通胀2022/8/29